Kredilerdeki büyümenin daralması ve yüksek faiz, bankaların batık kredi satışını da etkiledi.

Bankaların 2 yıl tahsil edemediği için sattığı ‘batık kredi’ pazarında bu yıl ciddi bir daralma yaşandı. 2016’da 6.4 milyar TL, 2017’de yaklaşık 9 milyar TL tutarında alacak satışı yapan bankalar, 2018’de 5 milyar TL’nin biraz üzerinde satış gerçekleştirdi.

Analistler, söz konusu pazardaki yüzde 45’e yaklaşan daralmayı 2018 yılında kredi pazarının büyümemesi ve yüksek faizlere bağlıyor.

Varlık Yönetim Şirketleri Derneği Başkanı Selçuk Tuncalı’nın verdiği bilgilere göre, 2018 yılında bankalar tarafından 5 milyar TL’nin üzerinde alacak satışı gerçekleştirildi. Tuncalı, “Bu yıl da alacak satışları son çeyrekte yoğunlaştı ancak 2017 ile karşılaştırıldığında daha az miktarda alacak devri gözlendi” dedi. Tuncalı, bunu bazı bankalar tarafından 2018 yılı içinde satış gerçekleştirilmemesine bağlarken, Aralık 2018 itibariyle varlık yönetim şirketleri tarafından yönetilen toplam portföy büyüklüğünün ise 41 milyar TL’yi aştığı bilgisini verdi. Tuncalı, 2018 yılında gerçekleştirilen satışların yaklaşık üçte ikisinin bireysel kredilerden, geri kalan kısmının ise KOBİ/ticari portföy kredilerinden oluştuğuna dikkat çekti.

Batık krediler 8 yılın zirvesinde

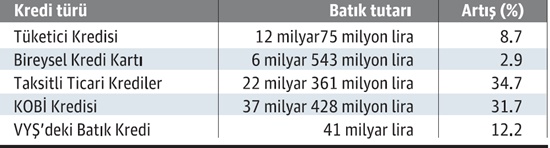

Kredilerdeki daralma sürerken bankaların batık kredi oranı da 14 Aralık ile biten haftada yüzde 3.72 seviyesine çıkarak 8 yılın zirvesine çıkmış oldu. Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) haftalık verilerine göre, 14 Aralık itibarıyla toplam 2 trilyon 476 milyar TL’lik kredi içinde takipteki alacakların seviyesi 92 milyar 262 milyon TL oldu. Yıl başında takipteki alacaklar oran olarak yüzde 2.95, miktar olarak 63 milyar 990 milyon TL seviyesindeydi. Bu yılın 11.5 aylık dönemine bakıldığında da batık kredi miktarı 28 milyar 272 milyon TL arttı. Takipteki krediler ile yakın gözetim altındaki ikinci grup krediler toplamının toplam krediler içindeki oranının yüzde 15 olduğu belirtiliyor. Takipteki kredi oranı, ekonominin yüzde 4.7 küçüldüğü 2009 krizi sırasında yüzde 5.59’u görmüştü.

Ticari krediler alarm veriyor

Takibe alınan krediler incelediğinde ticari kredilerin alarm verdiği görülüyor. Kur şoku ile ödeme güçlüğü yaşayan, artan maliyetler nedeniyle üretim yapamaz hale gelen ticari işletmelerde batık yıl boyunca çok hızlı büyüdü. Ticari kredilerde yılbaşından bu yana batık tutarı yüzde 34.7 artarak 22.3 milyar lirayı aştı. TBB verilerine göre kredi ve kart borçlusu kişi sayısı ise 3 milyon 436 bin kişi oldu. Bankalar tarafında varlık yönetim şirketlerine devredilen batıklardan oluşan da 3.5 milyona yakın dosya olduğu belirtiliyor. Vatandaşın 12.7 milyarı lirası tüketici kedilerinden, 6.5 milyar lirası bireysel kredi kartlarından olmak üzere 17.6 milyar liralık batık hacmi var. Bankalara olan toplam borçları ise 14 Aralık itibarıyla 504 milyar 672 milyon lira tutarında gerçekleşti.

Ekonomi canlandığında tahsilat oranı artar

Analistler, kredi büyümesindeki zayıflamayı ve faizlerdeki yükselişle batık kredi satışlarının daraldığına işaret ederek “Yüksek faiz nedeniyle VYŞ’ler istedikleri iskontoyu alamazken bankalar da buna razı olmuyorlar. Bankalar genel olarak bireysel kredilerini satar. KOBİ ve ticari kredilerde vadenin uzun olması ve tahsil edilebilir durumda olup olması nedeniyle satış olmaz. Küçük kredilerde tahsil etme kabiliyeti yüksek. Ayrıca bilinenin aksine batık kredi satışı, ekonomi kötüye gittiğinde değil ülke ekonomisi canlandığında daha çok artar. Çünkü ekonomi iyi giderse, ülke büyürse tahsilat oranı da artar.”

Analistlere göre, 2019’da YEP hedeflerinin tutturulması ve yeni bir kur şokunun olmaması halinde kredi cephesine toparlanma ikinci çeyrekte gelecek.

Elektrik, telekom, doğalgaz borçları da satılabilir

Selçuk Tuncalı, 3.5 milyona yakın dosyanın Varlık Yönetim Şirketleri Derneği’ne üye şirketler tarafından yönetildiğini ve bugüne kadar 800 binin üzerinde dosyanın çözüme kavuşturulduğunu söyledi. Tuncalı, “Eğer bir müşterinin bankaya borcu varsa ve dosyası bize devrolmuşsa aynı zamanda elektrik, telekom, doğalgaz gibi farklı kanallara borcu olma ihtimali de yükseliyor. Temel amacı sorunlu kredilerin yapılandırılarak tahsil edilmesi ve ekonomiye kazandırılması olan ve en önemlisi BDDK tarafından denetlenen varlık yönetim sektörünün bu alanda da hizmet sunabilmesi büyük önem taşıyor. Varlık Yönetim Şirketleri müşterilerinin maddi olanaklarını da göz önünde bulundurarak en makul ödeme planını sunarak borcu çözüme ulaştırmayı hedefler. Müşterilerin diğer sektörlere olan borçlarının temlik alınması ve konsolide çözümler sunulması müşterilerin ekonomiye geri kazandırılması açısından önem taşıyor. Sektör yurtdışında da bu şekilde işliyor” dedi.